به گزارش ذاکرنیوز، رهبر انقلاب سال 1402 را سال «مهار تورم،رشد تولید» نامگذاری کردند، ایشان در تاریخ 1401/11/26 با تأکید بر اهمیت رشد اقتصادی کشور فرمودند: «این کشور باید رشد اقتصادی پیدا کند، رشد اقتصادی اگر بخواهد پیدا بشود... باید ثبات اقتصادی باشد، تورم باید مهار بشود. امروز یکی از کارهای اساسیای که مسئولان کشور به عهده دارند... این است که علاج کنند تورم را؛ این ثبات اقتصادی، ثبات قیمتها، کشور را پیش میبرد.»

براساس تأکید رهبر انقلاب بر موضوع «مهار تورم» رسانه KHAMENEI.IR در یادداشتی به قلم آقای علی ظاهری بیرگانی، پژوهشگر اقتصاد راهبردی به بررسی یکی از راهکارهای مهار تورم میپردازد.

عبارت «مربع کردن دایره» استعارهای برای تلاش برای انجام کاری غیرممکن استفاده میشود. بر این اساس، وقتی با یک معضل اساسی مواجهید که مثل دایره معیوب (loop) دائماً خود را تشدید میکند، باید اصطلاحاً آن دایره را مربع کنید، یعنی چرخه را بشکنید.

مواجهه فعالانه با چرخه مخرب و تشدیدشونده تورمی در اقتصاد ایران الزامی است؛ چراکه در نگاه راهبردی تا وقتی سیاستگذار برای شکستن دایره تورمی فعلی مداخله فعال نکند، این چرخه معیوب به حرکت خود ادامه خواهد داد. اقتصاد ایران که بیش از پنجاه سال بهطور متوسط با تورم بیستدرصدی دستبهگریبان بوده و دهه 90 را با تابآوری در مقابل سلاح تورمی تحریم آمریکا(2) پشت سر گذاشته، در چهار سال گذشته به دلیل گرفتار شدن در «دایره مخرب تورمی» -بسان بیماری که از تب مزمن رنج میبرد- پیوسته نرخهای تورم بالای چهل درصد را تجربه کرده، بهطوریکه متوسط نرخ تورم در چهار سال اخیر حدود 45.3 درصد بوده است؛ به همین دلیل کاهش چشمگیر تورم باید اولویت اصلی سیاستگذار و مجری اقتصادی باشد، اما چگونه؟ همچنین سؤال مهم دیگری که مطرح میشود این است که «عامل مسلط» برای افزایش تورم در اقتصاد ایران بهویژه در چهار سال گذشته از چه نوعی است؟ آیا عامل مسلط، رشد نقدینگی است یا افزایش نرخ ارز؟ آیا افزایش نرخ ارز، معلول افزایش تورم است یا علت آن؟

در این یادداشت ضمن تبیین مختصری از «دایره تورمی» به مقایسه دو رویکرد تعدیل و تثبیت درباره «ماهیت تورم در اقتصاد ایران» پرداخته و بخشی از کارنامه گذشته و نسخههای تجویزی این دو جریان بررسی میشود. در ادامه مهمترین مؤلفههای راهبرد مربع کردن دایره تورمی تبیین و نشان داده میشود که برای خروج از این دایره مخرب «الزاماً باید دست قدرتمند سیاستگذار به کمک اقتصاد بیاید» که آنهم مستلزم اعمال -و نهفقط اعلام- سیاست کنترل و تثبیت نرخ ارز است؛ زیرا یکی از الزامات اساسی رشد تولید و مهار تورم از منظر علم اقتصاد کلان، وجود بازار ارز غیرمختل (undistorted) است(3) اما بازار ناقص ارز در اقتصاد ایران مختل شده و همچون دماسنج مختل دمای اعلامی آن با دمای واقعی اقتصاد متفاوت است.

بنابراین علامتدهی (signaling) آن به رشد منجر نمیشود و تورم و نابرابری به دنبال دارد؛ لذا در چنین شرایطی، ارز از سوی دولت حتماً باید تثبیت و دارای یک نرخ واحد باشد. به تعبیر دیگر، تثبیت نرخ ارز یک الزام راهبردی است و نه یک انتخاب؛ در پایان نیز به مهمترین الزامات و مؤلفههای «مربع تثبیت» پرداخته میشود.

ویژگی دایره تورمی

دایره تورمی چرخه مخربی است که بهویژه در یک دهه گذشته، اولاً اقتصاد ایران را به بلیه مارپیچ افزایش نرخ ارز-تورم مبتلا کرده، زیرا افزایش نرخ ارز منجر به افزایش تورم و افزایش تورم مجدداً منجر به افزایش نرخ ارز میشود و این چرخه مخرب دائماً خود را تقویت میکند.

ثانیاً این فرآیند، تعمیق تورم مزمن، تضعیف رشد اقتصادی، کاهش ارزش پول ملی، تشدید کسری بودجه دولت و افزایش خانوارهای زیرخط فقر را به دنبال داشته و منجر به تشدید نابرابری و تضعیف عدالت اجتماعی شده است.

در اینجا لازم است تا ماهیت این تورم مزمن نیز مورد بررسی قرار گیرد؛ زیرا عدم شناخت درست ماهیت تورم ممکن است به تجویز نسخههایی منجر شود که کاهش رشد اقتصادی و در گام بعد سرعت بخشیدن به «دایره تورمی» را در پی داشته باشد.

دو رویکرد و دو روایت پیرامون تورم

در فضای کارشناسی و نظام تصمیمسازی کشور «تقابل دو رویکرد و دو روایت» پیرامون تورم، نرخ ارز، نقدینگی و کسری بودجه دولت مشاهده میشود، رویکرد تعدیل ساختاری در مقابل رویکرد تثبیت اقتصادی.

الف) رویکرد تعدیل از دهه 70 در کشور پیادهسازی شد.(4) این روایت غالب، چون آثار تورمی شوک گران کردن حاملهای انرژی و بنزین و گران کردن ارز کالاهای اساسی را موقتی و حداقلی میداند، تاکنون سیاستگذار را چند بار به سمت شوکدرمانی سوق داده، نمونههای متأخر آن، آزادسازی یارانهها در آذر 1389، افزایش 200 درصدی قیمت بنزین در آبان 1398 و سیاست حذف ارز 4200 تومانی کالاهای اساسی و دارو در اردیبهشت 1401 است.(5) این رویکرد به تأسی از اندیشههای فریدمن، اقتصاددان معروف آمریکایی که میگفت «تورم همیشه و همهجا یک پدیده پولی است»، معتقد است:

- در اقتصاد ایران ارز معلول تورم است، تورم تنها یک پدیده پولی است، علت اصلی افزایش تورم، رشد نقدینگی است و عامل مسلط رشد نقدینگی نیز کسری بودجه دولت است.

- ارز هم یک کالاست. کالاها در مواجهه با تورم افزایش قیمت پیدا میکنند. وقتی تورم بالا رفته، هیچکس موافق نیست مثلاً قیمت ماست بالا نرود. ارز هم همین است.(6)

ب) رویکرد تثبیت که در دهه گذشته تقریباً از سوی سیاستگذار بدان توجه جدی نشده و جز یک مقطع کوتاه در سالهای 75-1374 مجال اجرا نیافته و نتیجتاً عملکرد موفقی از خود برجای گذاشت(7)، معتقد است:

- افزایش نرخ ارز علت تورم است و نه معلول آن. ارز در اقتصاد ایران کالا نیست، یک مؤلفه استراتژیک است و به دلیل راهبر بودن برای سایر قیمتها (همچون یک رهبر اُرکستر)، تغییرات آن عامل تحریککننده انتظارات تورمی است. وقتی ارز درنتیجه یک شوک اعم از سیاستی یا برونزا، پرش میکند؛ تورم، نقدینگی و کسری بودجه دولت را بهشدت افزایش میدهد و منجر به افزایش نرخ تورم شده و رشد پایین تولید و سرمایهگذاری را به دنبال دارد و به تعمیق نابرابریها و عدم توزیع مناسب درآمد در اقتصاد ایران میانجامد.

- اقتصاد ایران بازار ارز کارا، منسجم و عمیق رقابتی ندارد، یکی از شواهد آن که در بسیاری از سالهای دهه 90 بهرغم وجود مازاد تراز پرداختیها، بهجای کاهش شاهد افزایش شدید نرخ ارز بودهایم؛ بنابراین پذیرش بازار آزاد ارز در شرایط موجود یعنی اجازه دادن به قاچاقچی، سفتهباز، فرار سرمایه و تقاضاهای سازمانیافته از سوی دشمن خارجی در تعیین نرخ ارز و این یعنی فشار به معیشت و سلامت مردم.

- بیش از 80 درصد واردات رسمی، کالای واسطهای، سرمایهای و مواد اولیه است، پستولید بهویژه بخش صنعت ارزبری بالایی دارد؛ بنابراین افزایش نرخ ارز، تولید را گران میکند و تورم را بالا میبرد.

- رشد نقدینگی در سالهای اخیر عمدتاً ناشی از افزایش نرخ ارز، افزایش هزینههای تولید و بهتبع آن، نیاز بنگاههای اقتصادی به سرمایه در گردش و «نقدینهخواهی» بیشتر بوده است؛ به تعبیر دیگر، بهواسطه افزایش هزینه عوامل تولید، افزایش قیمتها و تورم، بنگاهها به نقدینگی بیشتری برای تأمین مالی نیاز داشته، لاجرم نقدینگی نیز از مسیر رشد پایه پولی و خلق پول بانکی رشد کرده است.

نسخه تعدیل یا تثبیت، کدامیک؟

به دلیل ساختار نهادی، شرایط بینالمللی و تحریمی و مسائل اجتماعی، اکنون باید بهگونهای اقدام کرد تا اقتصاد هرچه سریعتر از این دایره تورمی خارج شود و با کاهش نااطمینانی در مدار ثبات قرار گیرد؛ سؤال اساسی این است که اکنون کدام رویکرد میتواند اقتصاد ایران را از مقطع مهم فعلی بهسلامت عبور دهد؟

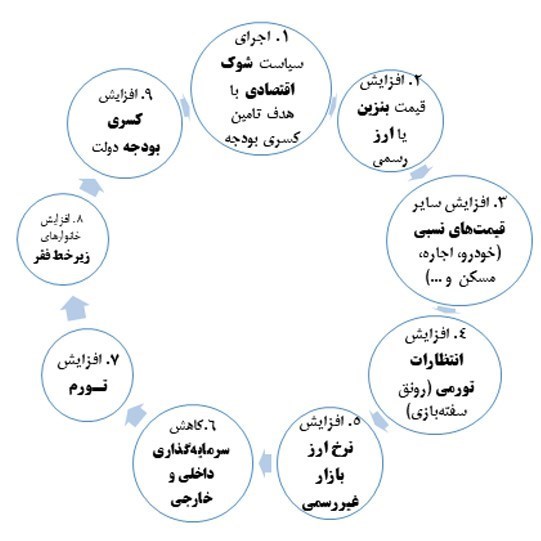

بنابراین باهدف «انتخاب فعالانه» بین این دو رویکرد میتوان گفت: همانگونه که در شکل 1 نشان داده شده، عمل به نسخههای تعدیل تاکنون به تشدید دایره مخرب تورمی دامن زده و من بعد نیز دامن خواهد زد، زیرا؛

اولاً مبتنیبر مکانیسم اثر قیمتهای نسبی، اجرای سیاست شوک و افزایش قیمتها در یک بازار باعث سرایت گرانی (contagion) به سایر بازارها شده، ثانیاً با افزایش انتظارت تورمی که بعضاً با یک شوک بیرونی هوشمندانه از سوی دشمن خارجی همراه شده -نمونه متأخر آن طراحی اغتشاشات سال 1401 پس از جراحی اقتصادی- تشدید سفتهبازی و خروج سرمایه را به همراه داشته، ثالثاً با افزایش انتظارات تورمی، افزایش مجدد نرخ ارز بازار غیررسمی و تورم را به دنبال داشته است، رابعاً در این چرخه کسری بودجه دولت افزایش مییابد و رانت ناشی از دونرخی بودن ارز نهتنها حذف نمیشود، بلکه تنها به سطوح بالاتری انتقال مییابد که نتیجه آن افزایش تعداد خانوارهای زیرخط فقر و تعمیق شکاف طبقاتی است.

شکل 1- دایره تورمی تشدیدشونده در شرایط تحریمی

تثبیت نرخ ارز و تجربیات خارجی

پاول کروگمن، اقتصاددان برجسته و برنده جایزه نوبل اقتصادی در سال 2008 مینویسد: «دیدگاه کلی در بین اقتصاددانان [جریان متعارف] این است که نرخهای شناور [ارز] بهتر از بقیه نرخهاست... اما طی دهه 1990، مجموعهای از کشورها مانند مکزیک، تایلند، اندونزی و کرهجنوبی دریافتند که قواعد حاکم بر این کشورها متفاوت است... به این دلیل که سوداگران برای حمله به بازار ارز توجیه خود را دارند، استمرار سیاستهای ارزی متعارف برای جلب اعتماد بازار کافی نیست. درواقع، برای جلب اطمینان، باید برخلاف سیاستهایی عمل کرد که در ظاهر امر باید از آنها استفاده کرد»(8)؛ بنابراین همانطور که کروگمن نیز معتقد است، در شرایطی که اقتصاد با عدم تعادلهای شدید درگیر است، گریزی از تثبیت مدیریتشده نرخ ارز و استفاده از آن بهعنوان لنگری برای ایجاد فرصت و فرجه زمانی، بهمنظور بهبود شرایط واقعی اقتصاد و تعدیل انتظارات و تثبیت اعتماد باقی نمیماند.(9) نمونه خارجی این امر نیز وجود دارد. پس از بحران 1997 جنوب شرق آسیا و به خاک سیاه نشستن هفتکشور (به اذعان نخستوزیر وقت مالزی)، نخستوزیر مالزی پس از متوجه شدن علت بحران که از بابت کاهش ارزش پول ملی حاصل شده بود، پس از 6 ماه ارزش پول ملی خود را تقویت کرد و به شرایط قبل از بحران رساند و رشد اقتصادی این کشور پس از یک سال دو برابر افزایش یافت.

تثبیت نرخ ارز یک الزام راهبردی

لذا شاید استفاده از توصیههای تعدیل در مراحل دیگری از توسعهیافتگی برای اقتصاد ایران مناسب باشد اما اکنون برنامهریزی برای مهار تورم و رشد تولید با فرض وجود تحریمها، الزاماً نیازمند تثبیت ارز است و کنترل نرخ ارز برای دورهای مشخص یک الزام راهبردی است و نه یک انتخاب؛ بنابراین غلبه بر دایره تورمی، نیازمند بهکارگیری «مربع تثبیت» است.

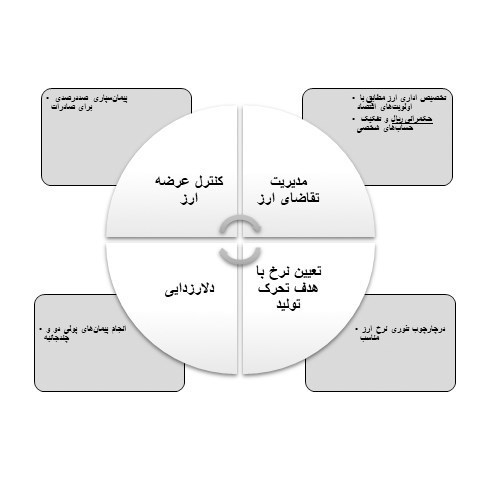

شکل 2- مربع تثبیت برای خروج از دایره تورمی

چهار رکن سیاست تثبیت نرخ ارز در شرایط تحریم

همانگونه که در شکل 2 نیز نشان داده شده، چهار رکن سیاست تثبیت نرخ ارز در شرایط تحریم که الزاماً باید همه اضلاع و ارکان آن همزمان از سوی سیاستگذار دنبال شود و اجرای ناقص آن نتایج مطلوب را حاصل نخواهد کرد، به شرح زیر است:

کنترل عرضه ارز

بدون ترسیم قواعد الزامآور، کنترل کفه عرضه ارز مقدور نمیشود و لازمه آن پیمانسپاری صددرصدی برای اطمینان از بازگشت ارز حاصل از صادرات است.

مدیریت تقاضای ارز

- تخصیص اداری ارز مطابق با اولویتهای اقتصاد ایران؛ سیاست ارزی بدون کنترل تقاضا، چون چاه بیانتهایی تمام ذخایر ارزی کشور را خواهد بلعید، لذا کنترل تقاضا بهمنظور تخصیص آن به نیازهای ضروری و متناسب با تقویت بنیه تولیدی کشور باید با جدیت پیگیری شود. به همین منظور، ارزهای واردات باید با مدیریت بانک مرکزی به نیازهای واقعی تخصیص پیدا کند و اولویتبندی تخصیص ارز باید با نظر بانک مرکزی و همکاری سایر دستگاههای ذیربط باشد.

- تحقق حکمرانی ریال با عمل به بخشهای مهم قانون مبارزه با پولشویی همچون تفکیک حسابهای شخصی و تجاری، محدودیت ارائه خدمات به افراد مظنون و ... باهدف کنترل گردش مالی ریالی قاچاق، فرار سرمایه و غیره از دیگر الزامات مدیریت تقاضا و عرضه ارز است.(10)

- همچنین کنترل سیستم بانکداری و نقدینگی با نظارت بر بانکهای خصوصی و دولتی امری ضروری است. در این راستا، باید بانکها اعم از خصوصی و دولتی، مؤسسات مالی و شرکتهای وابسته به آنها از خریدوفروش ارز بهمنظور سودآوری منع شوند.

تعیین نرخ ارز باهدف تحرک تولید

چون رشد تولید بنیادیترین اقدام برای مهار تورم است، بنابراین ضمن ممانعت از واردات کالای مشابه تولید داخل، باید نیازهای ارزی تولید بهخوبی تأمین شود؛ لذا ارز موردنیاز بخش تولید از سوی دولت حتماً باید تأمین و دارای یک نرخ واحد باشد و این نرخ حتماً باید برای دورهای معین تثبیت بشود.(11)

تصریح این نکته ضروری است که چنین اتفاقی نه در بهار 1397 و اعلام نرخ 4200 رخ داد و نه در زمستان 1401 و اعلام نرخ 28.500 تومانی، زیرا در هر دو مقطع سیاستهای متناقضی از سوی بانک مرکزی در زمینه ارز اعلام و سپس اعمال شد. ابتدا اعلام شد تنها یک نرخ ارز واحد برای کالای اساسی و واردات سایر کالاهای ضروری (مواد اولیه و کالاهای سرمایهای) اعمال خواهد شد، سپس با راهاندازی یک بازار ثانویه (1397؛ بازار متشکل، 1401؛ بازار مبادله)، بانک مرکزی اعلام کرد که نرخ ترجیحی فقط برای اقلام اساسی است و واردات سایر کالاهای ضروری با نرخ بازار ثانویه که در نوسان است، انجام خواهد شد. حالآنکه ارز موردنیاز تولید باید تثبیت شود.

با اجرای موفق راهکارهای فوق، دولت قدرت قیمتگذاری بازارهای غیررسمی و کاذب را سلب کرده و قادر به تعیین و تثبیت نرخ ارزی خواهد بود که منجر به افزایش و رونق تولید و بهتبع آن رشد و پیشرفت اقتصادی شود. نیازهای ارز دیگر (دانشجویی، بیمار، مسافر و ...) هم باید قاعدهمند باشد تا دقیقاً به هدف اصابت کند. تخصیص این نیازها نمیتواند به یک بازار ثانوی سپرده شود.

دلارزدایی با انجام پیمانهای پولی دو و چندجانبه

از آنجاکه «راهبرد دلارزدایی در مقابل سلاحسازی از دلار»(12) از سوی اقتصادهای مهم دنیا با روند پرشتابتری نسبت به قبل در حال تقویت است، بجاست این موضوع با جدیت بیشتری از سوی دولت نیز در دستور کار قرار گیرد. رهبر انقلاب نیز به حذف دلار از تجارت بینالملل تأکید ویژهای داشته و دارند.

پینوشت:

1) عبارت «Squaring the circle» در فرهنگ لغت زبان انگلیسی مترادف کلمه overcome به معنای غلبه کردن بر یک مسئله دشوار و اقدام فعالانه برای شکستن یک چرخه معیوب است.

2) در ژانویه 2022 یک اندیشکده غربی با عنوان «The Fourth Freedom FORUM» در گزارشی با عنوان the inflation weapon به بررسی آثار مخرب تحریمهای آمریکا بر خانوارهای ایرانی پرداخته و آن را به یک سلاح تورمی تشبیه کرد. مؤسسه مطالعاتی دانشگاه جانز هاپکینز (SAIS) نیز در گزارش «ایران تحت تحریم» مینویسد: «ایران توانسته باوجود تحریمها تعامل خود را با اقتصاد جهانی افزایش دهد و به تابآوری اقتصادی دست یابد و این امر بیانکننده فرصتهای مهم در دیپلماسی اقتصادی آینده است». Resistance is Simple, Resilience is Complex

3) استنلی فیشر (Stanley Fischer)، اقتصاددان بنام، در مقاله خود با عنوان «نقش مؤلفههای اقتصاد کلان در رشد اقتصادی»، وجود بازار ارز غیرمختل(undistorted foreign exchange markets) را یکی فاکتورهای اساسی برای رشد اقتصادی میداند. (لینک مقاله)

4) رهبر انقلاب اسلامی: قضیّهی تعدیل وقتیکه در دههی هفتاد پیش آمد، مشکل عدالت اجتماعی در کشور ما بهمعنای واقعی کلمه ضربه خورد، شکاف طبقاتی به وجود آمد؛ ممکن است یک فوائدی داشت امّا این ضررهای عمده را هم ما تحمّل کردیم.بیانات در دیدار مسئولان نظام، 1397/03/02

5- رئیس سابق سازمان برنامه: حذف ارز ترجیحی 7.6 درصد تورم ایجاد میکند. (22 آذر 1400) لینک.

6- ولیالله سیف، رئیسکل اسبق بانک مرکزی، در مصاحبه با خبرگزاری فارس (15 تیر 1399) لینک.

7- در سال 1374 که درنتیجه اجرای سیاست تعدیل اقتصادی، نرخ ارز در مدت کوتاهی از 270 به حدود 700 تومان جهش کرد، تورم به بالاترین حد یعنی 49.6 درصد رسید، در کشور ناآرامی به وجود آمد. آقای هاشمی از سیاست تعدیل عدول کرد و سپس سُکان اقتصادی را به دست اقتصاددانانی سپرد که در نماز جمعه بهشدت آنها را بهعنوان نقادان سیاست تعدیل موردحمله قرار داده بود. آنان نیز بدون ارزپاشی و با اجرای سیاست تثبیت نرخ ارز و بازگرداندن آن به نرخ 300 تومان، توانستند تورم 49.6 درصدی سال 1374 را در سال بعد به 23 درصد و رشد اقتصادی را نیز از 2.3 به 5.7 درصد برسانند؛ اقدامی راهبردی که توانست اقتصاد را از چرخه مخرب تورم-نرخ ارز رهایی بخشد.

8- کروگمن، پاول (1388)، بحران اقتصادی و مالی 2008: دلایل و راهکارهای برونرفت، ترجمه امیرحسین توکلی ص 99 و 101.

9- دینی ترکمانی، علی (1396)، اقتصاد ایران رکود تورمی و سقوط ارزش پول ملی، فصل 10، ص 287.

10- نتایج راهبردی مورد انتظار از استقرار حکمرانی در حوزه ریال را در یادداشت نگارنده بخوانید: (لینک)، ضمناً مسئله «پیشگویی در واردات و کمگویی در صادرات» را میتوان مبتنی بر قیمتهای بینالمللی و با محاسبه و افزودن هزینههای حملونقل و تحریم مدیریت کرد و با استفاده از سامانههای هوشمند و سیستمهای اطلاعات اقتصادی بههمپیوسته (بانک، مالیات، کد کالایی و ...)، جریان ورود و خروج ارز تا آخرین نقطه را رصد کرد.

11- البته تثبیت در نرخی که صرفه و صلاح عمومی بخشهای اقتصادی و نه یک بخش یا صنف را در برگیرد. این نرخ که مبتنی بر «نظریه نرخ ارز مناسب» (Appropriate ER) محاسبه میشود، حتماً باید برای دورهای معین تثبیت شود. در همین راستا نگاه کنید به فصل پایانی کتاب «جعبه سیاه تضعیف ریال »، نوشته حسین صمصامی و همکاران. (لینک)

12- De-dollarization versus weaponization: طبق گزارش صندوق بینالمللی پول به علت استفاده ابزاری آمریکا از دلار، سهم دلار از ذخایر بانک مرکزی کشورهای جهان از 70 درصد در بیست سال پیش به کمتر از 59 درصد رسیده و پیوسته در حال کاهش است.

علی ظاهری- کارشناس اقتصادی*